Karriere in der pharmazeutischen Industrie

Die pharmazeutische Industrie ist ein wichtiger Wirtschaftsmotor für Deutschland. Mit ihrer Exportstärke und ihren Arbeitsplätzen trägt sie entscheidend zum anhaltenden wirtschaftlichen Aufschwung in diesem Land bei. Gleichzeitig stehen die Produkte der pharmazeutischen Industrie für hohe Innovationskraft und medizinischen Fortschritt.

Die Produkte der pharmazeutischen Industrie bedeuten Hoffnung für Patientinnen und Patienten und sind zugleich auch volkswirtschaftlich relevante Güter. Durch Arzneimittel können Krankheitstage verringert und Krankenhausaufenthalte vermieden werden. Und nicht zuletzt können Menschen geheilt oder zumindest ihr Leben in wesentlichem Maße verbessert werden.

Branchenstruktur

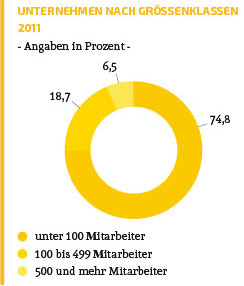

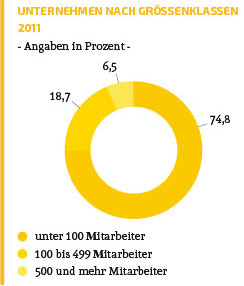

In der Bundesrepublik Deutschland sind laut Unternehmensregister des Statistischen Bundesamtes 817 pharmazeutische Unternehmen für das Jahr 2012 gemeldet. Dabei handelt es sich sowohl um mittelständische und eigentümergeführte Unternehmen als auch um deutsche Niederlassungen multinationaler Konzerne. Ferner gibt es Unternehmen, die mit biotechnologischen Verfahren arbeiten. Diese Unternehmen entwickeln bzw. produzieren hauptsächlich Arzneimittel und Diagnostika und sind teilweise in den genannten 817 Unternehmen enthalten. Nach wie vor gilt, dass fast 93% der Arzneimittel herstellenden Unternehmen in Deutschland weniger als 500 Mitarbeiter beschäftigen. Im Jahr 2013 waren insgesamt 110.036 Personen in Betrieben beschäftigt, die pharmazeutische Erzeugnisse herstellen.

Produktion und Außenhandel

Die pharmazeutische Industrie in Deutschland stellte 2013 pharmazeutische Erzeugnisse im Wert von 29,01 Mrd. Euro her. Die Produktion der Branche ist um 4,8% gegenüber dem Wert des Jahres 2012 gewachsen. Die inländische Produktion hängt dabei maßgeblich von den Preisen, den Arzneimittelimporten sowie der Exportnachfrage ab. Aus der Bundesrepublik Deutschland wurden im Jahr 2013 Pharmazeutika im Wert von 57,1 Mrd. Euro ausgeführt. Dies entspricht einem Zuwachs um 5,4% gegenüber dem Vorjahr. Zur gleichen Zeit wurden pharmazeutische Erzeugnisse im Wert von 36,5 Mrd. Euro in die Bundesrepublik Deutschland eingeführt. Dies stellt einen Anstieg um 4,5% gegenüber 2012 dar. Hauptlieferant pharmazeutischer Erzeugnisse nach Deutschland ist die Schweiz, gefolgt von den USA, den Niederlanden, Frankreich und Italien.

Forschung und Entwicklung

2012 wurden 2,98% des Bruttoinlandproduktes in Forschung und Entwicklung (F&E) investiert. Damit erreichte Deutschland das Lissabon-Ziel von 3%. Nach Angaben des jüngsten Berichtes der Expertenkommission für Forschung und Innovation (EFI) trug die Pharmaindustrie mit 13% ihres Umsatzes aus eigenen Erzeugnissen für interne F&E-Projekte maßgeblich dazu bei. Sie ist damit deutlich vor dem Automobil- und Maschinenbau sowie der chemischen Industrie auf Platz 1 und somit die forschungsintensivste Branche Deutschlands.

Arzneimittelinnovationen

Die hohen F&E-Ausgaben der pharmazeutischen Industrie liegen in der zum Teil sehr komplexen, langen, höchst sensiblen und stark regulierten Arzneimittelentwicklung begründet. Je nach Medikament können laut Berechnungen verschiedener Wissenschaftler - beispielsweise Donald W. Light, Rebecca Warburton, Matthew Herper oder Joseph DiMasi - Kosten in Höhe von mehr als einer Milliarde Euro entstehen. Im Jahr 2010 wurde mit dem Arzneimittelmarktneuordnungsgesetz (AMNOG) für innovative Arzneimittel eine frühe Nutzenbewertung eingeführt. Für Hersteller von Neuentwicklungen für den deutschen Markt bedeutet das, dass sie trotz jahrelanger Tests und trotz behördlicher Zulassung noch einmal aufwendig nachweisen müssen, dass ihre Innovation eine Verbesserung der bisherigen Therapiemöglichkeiten ist. Erst wenn im komplexen Verfahren der frühen Nutzenbewertung über einen möglichen Zusatznutzen entschieden wurde, kann der Hersteller mit dem Spitzenverband der Gesetzlichen Krankenversicherungen über einen Erstattungsbetrag verhandeln. Wie groß der Zusatznutzen ist, wird durch Einordnung in die Kategorien »gering«, »beträchtlich« oder »erheblich« ausgedrückt. Je größer der Zusatznutzen ist, desto besser die Verhandlungsposition des Herstellers und umso höher sollte in der Regel auch der Erstattungsbetrag sein, auf den man sich einigt. Aufgrund methodischer Mängel und überbordender bürokratischen Anforderungen bedeutet die frühe Nutzenbewertung für die Hersteller von Innovationen mehr Kosten und weniger Planungssicherheit.

Biotechnologie und Biopharmazeutika in Deutschland

Deutschland ist einer der dynamischsten Biotech-Standorte weltweit: Anfang des zweiten Quartals 2014 veröffentlichte das Bundesforschungsministerium (BMBF) die Ergebnisse einer Umfrage zum Status quo der deutschen Biotechnologie-Branche. Die deutsche Biotechnologie-Branche stagnierte laut dem BMBF-Bericht. Der Umsatz dezidierter Biotechnologie-Unternehmen sank leicht von 2,9 Mrd. Euro im Jahr 2012 auf 2,84 Mrd. Euro im vergangenen Jahr. Die Zahl der hauptsächlich mit Biotechnologie beschäftigten Firmen ist erneut gestiegen, von 565 auf 570. Darunter sind 13 Neugründungen. Die Ausgaben für F&E sind hingegen gesunken. Mit 899 Mio. Euro liegen sie weiterhin deutlich unter der Milliardengrenze (2012: 934 Mio. Euro). Das entspricht jedoch einer F&E-Quote von mehr als 30 Prozent. Diese liegt deutlich über den Investitionsvolumina der traditionell innovativsten Branchen.

Weltpharmamarkt

Der Umsatz mit Arzneimitteln lag 2013 weltweit mit insgesamt etwa 720 Mrd. Euro (980 Mrd. US-Dollar) rund 2,3% unter dem Vorjahresniveau. Etwas mehr als 70% des Gesamtumsatzes auf dem Weltpharmamarkt wird von Nordamerika, Europa und Japan erzielt. Der Umsatz von Nordamerika ist um 3,2% auf 265,3 Mrd. Euro gesunken. Dieser Teilmarkt stellt in 2013 allein rund 37% des weltweiten Pharmamarkt-Umsatzes dar. Der Pharmamarkt in Europa ist sogar um 5,6% auf 189,6 Mrd. Euro gesunken. In Lateinamerika dagegen ist der Umsatz im Jahr 2013 um 16,1 % auf rund 69 Mrd. Euro angestiegen.

Ungefähr 70% des Gesamtumsatzes auf dem Weltpharmamarkt wird von Nordamerika, Europa und Japan erzielt. Der Umsatz von Nordamerika ist um 1,4% auf 267,1 Mrd. Euro gesunken. Dieser Teilmarkt stellt in 2012 allein rund 33% des weltweiten Pharmamarkt-Umsatzes dar. Der Pharmamarkt in Europa ist sogar um 6,5% auf 186,4 Mrd. Euro gesunken. In Lateinamerika dagegen ist der Umsatz im Jahr 2012 um 3,0% auf 55,9 Mrd. Euro angestiegen.

Arzneimittelpreise im internationalen Vergleich

Ein Medikament ist allein schon aufgrund verschiedener Mehrwertsteuersätze von Land zu Land unterschiedlich teuer. Daneben wirken sich auf die Preise von Arzneimitteln teilweise die direkte staatliche Einflussnahme sowie die unterschiedlich gesetzlich festgelegten Margen für die Handelsstufen (Apotheker und Großhändler) aus. Somit ergeben sich Preisdifferenzen innerhalb Europas. Bei der praktischen Umsetzung von allgemeinen internationalen Arzneimittelpreisvergleichen ist zu beachten, dass diese nur auf der Ebene der Handelsformen vorgenommen werden können. Bei einer Auswahl der führenden Handelsformen in Deutschland ist zu prüfen, ob diese auch in den anderen Ländern führend sind bzw. ausreichende Marktrelevanz haben. Ferner sind nicht in allen Ländern die Daten auf Basis des ApU verfügbar, so dass die Preise eventuell umgerechnet werden müssen. Ungeachtet dessen haben teilweise die politischen Rahmenbedingungen (Erstattungs- und Preisbildungssysteme), sowie Therapiegewohnheiten Auswirkungen auf die jeweiligen Arzneimittelpreise. Bei einem Gesamtmarktvergleich muss in jedem Fall eine Mengengewichtung vorgenommen werden. Bei einem Vergleich der angewendeten Mehrwertsteuersätze auf Arzneimittel lässt sich feststellen, dass nur Bulgarien, Dänemark, Deutschland, Island und Norwegen für alle Arzneimittel den vollen Mehrwertsteuersatz erheben.

GKV-Arzneimittelausgaben

Die GKV-Arzneimittelausgabenentwicklung ist regelmäßig Gegenstand der gesundheitspolitischen Diskussion. Seit vielen Jahren liegen die Leistungsausgaben der GKV als Anteil am BIP bei rund 7,0% (2012: 7,3%).

Die GKV-Arzneimittelausgaben als Anteil am BIP sind unter Berücksichtigung der Auswirkungen der Wirtschaftskrise nicht schneller gestiegen als die gesamtwirtschaftliche Leistung. Angesichts dieser Entwicklung gibt es keinen Hinweis auf eine »Kostenexplosion« im Gesundheitswesen. Die Krankenhausbehandlung ist mit 64,84 Mrd. Euro im Jahr 2013 der ausgabenintensivste Bereich der GKV. Die Ausgaben für Arzneimittel (30,30 Mrd. Euro) und für die ärztliche Behandlung (31,95 Mrd. Euro) liegen zusammen bei 62,25 Mrd. Euro und somit unter dem Ausgabenumfang des stationären Bereichs. Der Ausgabenanteil für Arzneimittel allein, der die Handelsstufen und die Mehrwertsteuer umfasst, lag bei rund 15,6% der Gesamtausgaben der GKV. Bei der Analyse der GKV-Arzneimittelausgaben wird häufig der Anteil der Handelsstufen vernachlässigt, d. h. der Anteil der Großhandels sowie die Apothekenzuschläge und die Mehrwertsteuer. Kostet ein Arzneimittel zum Abgabepreis des pharmazeutischen Unternehmers einen Euro, muss man darauf die Großhandelsmarge, die Apothekenmarge sowie 19% Mehrwertsteuer addieren. Als Apothekenverkaufspreis ergeben sich so fast 12 Euro. Dieser Preis gilt aber nur als Rechengröße, da Zwangsabschläge, Apothekenabschläge und Patientenzuzahlungen von diesem Betrag abgezogen werden und somit die reale Belastung der GKV deutlich niedriger ausfällt.

Zwangsabschläge

In der Öffentlichkeit wird zudem selten wahrgenommen, dass sowohl die Hersteller als auch die Apotheker und die Großhändler wie nachstehend gezeigt Zwangsabschläge zur Stabilisierung der GKV-Ausgaben leisten müssen. Außerdem hat im Jahr 2011 der Großhandel einen Zwangsabschlag in Höhe von 0,85% auf Basis des Abgabepreises der pharmazeutischen Unternehmer leisten müssen. Anfang des Jahres 2012 wurde die Großhandelsspanne neu festgelegt. Der Großhandelsabschlag ist seit diesem Zeitpunkt entfallen, da die angestrebten Einsparungen der GKV nun durch die neue Ausgestaltung der Großhandelsspanne erreicht werden sollen. Neben den bereits beschriebenen Zwangsabschlägen leisten die Patienten durch ihre Zuzahlungen einen weiteren Beitrag zur Stabilisierung der GKV.

Quelle: BPI Pharma-Daten 2014

WEITERE INFORMATIONEN UNTER:

www.bpi.de

Auf einen Blick

Anzahl der Beschäftigten in der Branche

110.036 (Ph-D)

Durchschnittsgehalt

60.681 Euro

Einstiegsgehalt der Hochschulabsolventen

50.233 Euro

Anzahl der Absolventen in der Branche

2.456

Bereiche mit hohem Bedarf an Absolventen

Pharmakologie

Mindestabschluss

Ein Master oder die Promotion bieten bessere Möglichkeiten

Umsatz (Import/Export)

Export: 57,1 Mrd. Euro

Produktionsgebiete

Europa, USA, Japan, China

Unternehmensanzahl

898

Top-10 der Unternehmen

BASF,

Bayer,

Henkel,

Linde,

Evonik, Fresenius,

Boehringer Ingelheim,

Lanxess,

Merck,

Beiersdorf

Schwerpunktland in der Bundesrepublik

Baden-Württemberg

In der Bundesrepublik Deutschland sind laut Unternehmensregister des Statistischen Bundesamtes 817 pharmazeutische Unternehmen für das Jahr 2012 gemeldet. Dabei handelt es sich sowohl um mittelständische und eigentümergeführte Unternehmen als auch um deutsche Niederlassungen multinationaler Konzerne. Ferner gibt es Unternehmen, die mit biotechnologischen Verfahren arbeiten. Diese Unternehmen entwickeln bzw. produzieren hauptsächlich Arzneimittel und Diagnostika und sind teilweise in den genannten 817 Unternehmen enthalten. Nach wie vor gilt, dass fast 93% der Arzneimittel herstellenden Unternehmen in Deutschland weniger als 500 Mitarbeiter beschäftigen. Im Jahr 2013 waren insgesamt 110.036 Personen in Betrieben beschäftigt, die pharmazeutische Erzeugnisse herstellen.

In der Bundesrepublik Deutschland sind laut Unternehmensregister des Statistischen Bundesamtes 817 pharmazeutische Unternehmen für das Jahr 2012 gemeldet. Dabei handelt es sich sowohl um mittelständische und eigentümergeführte Unternehmen als auch um deutsche Niederlassungen multinationaler Konzerne. Ferner gibt es Unternehmen, die mit biotechnologischen Verfahren arbeiten. Diese Unternehmen entwickeln bzw. produzieren hauptsächlich Arzneimittel und Diagnostika und sind teilweise in den genannten 817 Unternehmen enthalten. Nach wie vor gilt, dass fast 93% der Arzneimittel herstellenden Unternehmen in Deutschland weniger als 500 Mitarbeiter beschäftigen. Im Jahr 2013 waren insgesamt 110.036 Personen in Betrieben beschäftigt, die pharmazeutische Erzeugnisse herstellen. 2012 wurden 2,98% des Bruttoinlandproduktes in Forschung und Entwicklung (F&E) investiert. Damit erreichte Deutschland das Lissabon-Ziel von 3%. Nach Angaben des jüngsten Berichtes der Expertenkommission für Forschung und Innovation (EFI) trug die Pharmaindustrie mit 13% ihres Umsatzes aus eigenen Erzeugnissen für interne F&E-Projekte maßgeblich dazu bei. Sie ist damit deutlich vor dem Automobil- und Maschinenbau sowie der chemischen Industrie auf Platz 1 und somit die forschungsintensivste Branche Deutschlands.

2012 wurden 2,98% des Bruttoinlandproduktes in Forschung und Entwicklung (F&E) investiert. Damit erreichte Deutschland das Lissabon-Ziel von 3%. Nach Angaben des jüngsten Berichtes der Expertenkommission für Forschung und Innovation (EFI) trug die Pharmaindustrie mit 13% ihres Umsatzes aus eigenen Erzeugnissen für interne F&E-Projekte maßgeblich dazu bei. Sie ist damit deutlich vor dem Automobil- und Maschinenbau sowie der chemischen Industrie auf Platz 1 und somit die forschungsintensivste Branche Deutschlands. Ungefähr 70% des Gesamtumsatzes auf dem Weltpharmamarkt wird von Nordamerika, Europa und Japan erzielt. Der Umsatz von Nordamerika ist um 1,4% auf 267,1 Mrd. Euro gesunken. Dieser Teilmarkt stellt in 2012 allein rund 33% des weltweiten Pharmamarkt-Umsatzes dar. Der Pharmamarkt in Europa ist sogar um 6,5% auf 186,4 Mrd. Euro gesunken. In Lateinamerika dagegen ist der Umsatz im Jahr 2012 um 3,0% auf 55,9 Mrd. Euro angestiegen.

Ungefähr 70% des Gesamtumsatzes auf dem Weltpharmamarkt wird von Nordamerika, Europa und Japan erzielt. Der Umsatz von Nordamerika ist um 1,4% auf 267,1 Mrd. Euro gesunken. Dieser Teilmarkt stellt in 2012 allein rund 33% des weltweiten Pharmamarkt-Umsatzes dar. Der Pharmamarkt in Europa ist sogar um 6,5% auf 186,4 Mrd. Euro gesunken. In Lateinamerika dagegen ist der Umsatz im Jahr 2012 um 3,0% auf 55,9 Mrd. Euro angestiegen. Die GKV-Arzneimittelausgaben als Anteil am BIP sind unter Berücksichtigung der Auswirkungen der Wirtschaftskrise nicht schneller gestiegen als die gesamtwirtschaftliche Leistung. Angesichts dieser Entwicklung gibt es keinen Hinweis auf eine »Kostenexplosion« im Gesundheitswesen. Die Krankenhausbehandlung ist mit 64,84 Mrd. Euro im Jahr 2013 der ausgabenintensivste Bereich der GKV. Die Ausgaben für Arzneimittel (30,30 Mrd. Euro) und für die ärztliche Behandlung (31,95 Mrd. Euro) liegen zusammen bei 62,25 Mrd. Euro und somit unter dem Ausgabenumfang des stationären Bereichs. Der Ausgabenanteil für Arzneimittel allein, der die Handelsstufen und die Mehrwertsteuer umfasst, lag bei rund 15,6% der Gesamtausgaben der GKV. Bei der Analyse der GKV-Arzneimittelausgaben wird häufig der Anteil der Handelsstufen vernachlässigt, d. h. der Anteil der Großhandels sowie die Apothekenzuschläge und die Mehrwertsteuer. Kostet ein Arzneimittel zum Abgabepreis des pharmazeutischen Unternehmers einen Euro, muss man darauf die Großhandelsmarge, die Apothekenmarge sowie 19% Mehrwertsteuer addieren. Als Apothekenverkaufspreis ergeben sich so fast 12 Euro. Dieser Preis gilt aber nur als Rechengröße, da Zwangsabschläge, Apothekenabschläge und Patientenzuzahlungen von diesem Betrag abgezogen werden und somit die reale Belastung der GKV deutlich niedriger ausfällt.

Die GKV-Arzneimittelausgaben als Anteil am BIP sind unter Berücksichtigung der Auswirkungen der Wirtschaftskrise nicht schneller gestiegen als die gesamtwirtschaftliche Leistung. Angesichts dieser Entwicklung gibt es keinen Hinweis auf eine »Kostenexplosion« im Gesundheitswesen. Die Krankenhausbehandlung ist mit 64,84 Mrd. Euro im Jahr 2013 der ausgabenintensivste Bereich der GKV. Die Ausgaben für Arzneimittel (30,30 Mrd. Euro) und für die ärztliche Behandlung (31,95 Mrd. Euro) liegen zusammen bei 62,25 Mrd. Euro und somit unter dem Ausgabenumfang des stationären Bereichs. Der Ausgabenanteil für Arzneimittel allein, der die Handelsstufen und die Mehrwertsteuer umfasst, lag bei rund 15,6% der Gesamtausgaben der GKV. Bei der Analyse der GKV-Arzneimittelausgaben wird häufig der Anteil der Handelsstufen vernachlässigt, d. h. der Anteil der Großhandels sowie die Apothekenzuschläge und die Mehrwertsteuer. Kostet ein Arzneimittel zum Abgabepreis des pharmazeutischen Unternehmers einen Euro, muss man darauf die Großhandelsmarge, die Apothekenmarge sowie 19% Mehrwertsteuer addieren. Als Apothekenverkaufspreis ergeben sich so fast 12 Euro. Dieser Preis gilt aber nur als Rechengröße, da Zwangsabschläge, Apothekenabschläge und Patientenzuzahlungen von diesem Betrag abgezogen werden und somit die reale Belastung der GKV deutlich niedriger ausfällt.